Christian Zorico (162)

Si è appena conclusa una settimana caratterizzata da volatilità in continua riduzione su quasi tutte le asset class; una settimana galvanizzata da notizie incoraggianti come lo sblocco del prestito da parte dell’ESM di 10.3 billions di euro a favore della Grecia e da una serie di dati sia in US che in Europa letti in chiave positiva; una settimana che si è conclusa con la “chiacchierata” tra il presidente della FED, Janet Yellen e il professor Gregory Mankiw ad Harward, presso il Radcliffe Institute for Advanced Studies.

Si è appena conclusa una settimana caratterizzata da volatilità in continua riduzione su quasi tutte le asset class; una settimana galvanizzata da notizie incoraggianti come lo sblocco del prestito da parte dell’ESM di 10.3 billions di euro a favore della Grecia e da una serie di dati sia in US che in Europa letti in chiave positiva; una settimana che si è conclusa con la “chiacchierata” tra il presidente della FED, Janet Yellen e il professor Gregory Mankiw ad Harward, presso il Radcliffe Institute for Advanced Studies.

Nessuno di questi spunti da solo ha influenzato gli indici di borsa, eppure tutti insieme hanno creato il terreno ideale per sgomberare definitivamente i dubbi di una correzione azionaria “tipica” del mese di maggio.

Anzi, se proprio vogliamo soffermarci sulle analisi statistiche, tipico di quando alcuni commentatori sportivi le snocciolano al termine di una partita di calcio noiosa, l’ultima settimana di maggio è vista storicamente al rialzo.

Sicuramente la Yellen, che cautamente ribadisce la possibilità di un rialzo nel prossimo futuro, non stravolge il mercato. Queste le probabilità prezzate prima del discorso: 28% per un rialzo a giugno e 57% a luglio che si trasformano in un 34% e 62% rispettivamente. Resta un non evento anche alla luce delle dichiarazioni che si erano susseguite da parte dei governatori della FED (Jerome Powell ha parlato chiaramente di tempi brevi per un rialzo se i dati continuano a confermare la crescita in atto, James Bullard ha avallato la lettura delle ultime “minute” del mercato nel senso di una crescente probabilità di rialzo).

E allora il rally dell’azionario europeo può trovare una plausibile giustificazione nel PIL tedesco migliore delle attese. Anche i deludenti dati relativi alle PMI dell’Eurozona hanno fatto da volano; valore aggregato sceso a 52.90 che rappresenta il minimo degli ultimi 16 mesi e che incoraggia ulteriori misure di quantitive easing. Certamente i precedenti due dati hanno una valenza autoescludentisi. Resta il fatto oggettivo che l’euro tornato a tradare sui minimi di periodo ha certamente contribuito a galvanizzare le quotazioni azionarie, merito anche di un petrolio che ha flirtato intorno ai 50 dollari, pur con il biglietto verde tornato a tradare sui nuovi massimi.

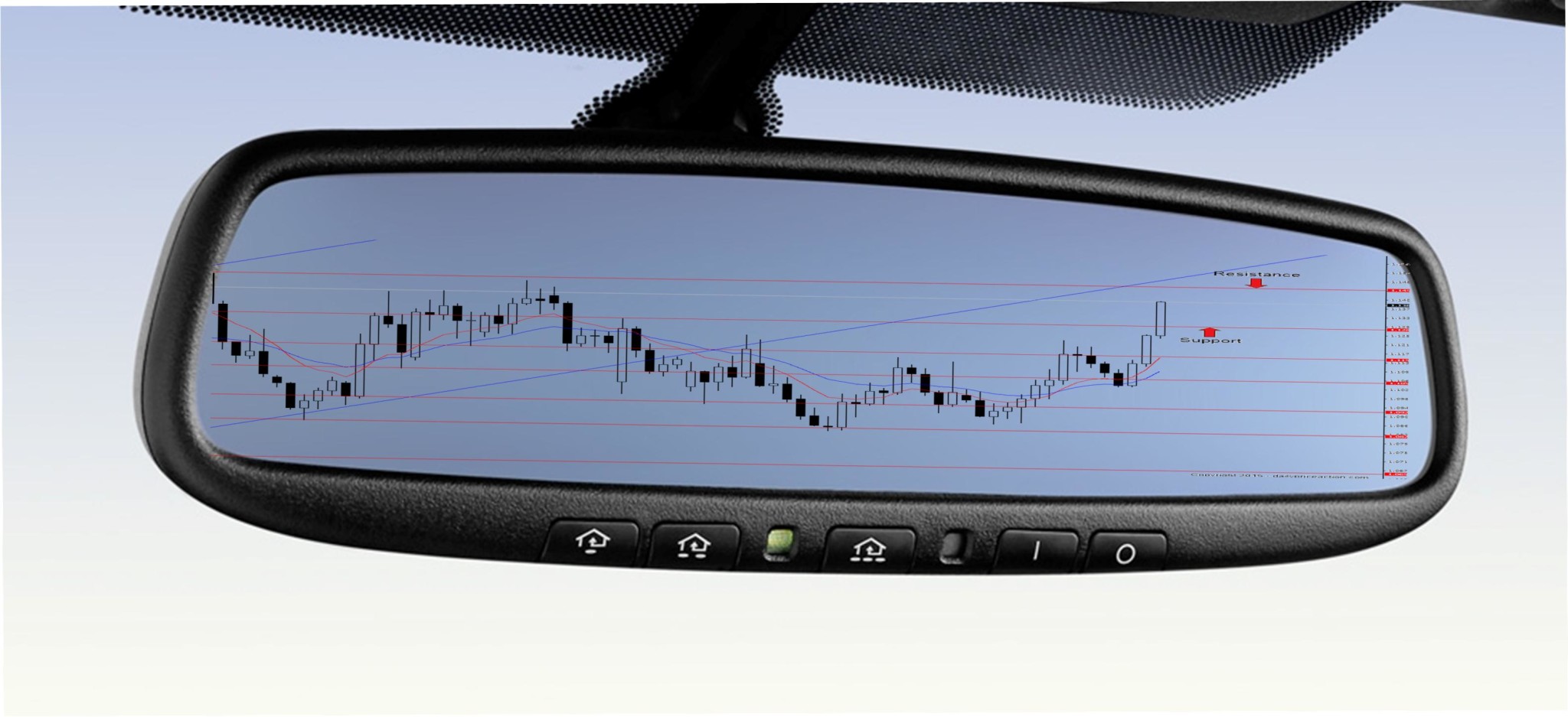

Quello che abbiamo svolto ora rappresenta un esercizio abbastanza semplice, abbiamo cercato insieme di individuare gli elementi e le ragioni che spiegano l’ultima “gamba” del recupero dell’equity iniziato il 12 febbraio. Proviamo a guardare alla settimana dinanzi a noi per scrutare la persistenza di tali punti; alcuni eventi infatti potranno sottoscrivere il trend in atto, oppure nascondere delle insidie.

Mercoledì saranno i dati rilasciati dall’Institute of Supply Management a fotografare la situazione dell’attività manifatturiera nel mese di maggio. Atteso un dato lievemente in calo, 50.5%, ma comunque superiore alla soglia del 50% che sancisce un’espansione in atto. Venerdì sarà la volta del mercato del lavoro: il dipartimento del lavoro americano rilascerà il nonfarm payroll per il mese di maggio. Il consensus è di 161’000 nuove unità rispetto ai 160’000 del mese precendente, una disocuppazione ferma pertanto al 4.9% e un incremento salariale orario dello 0.2% mese su mese dopo aver segnato un +0.3% nel mese di aprile. Chiaramente un report del mercato del lavoro più positivo del previsto, o quanto meno in linea, sosterrebbe le probabilità di un rialzo estivo dei tassi da parte della FED. Inoltre durante la settimana, l’OPEC si incontrerà a Vienna sebbene ci si aspetti un evento fotocopia di quello di aprile: nulla di fatto e produzione ferma agli attuali livelli.

Nella giornata di martedì sarà il China Federation of Logistic and Purchasing a rilasciare i dati sul settore manifatturiero per il mese di maggio (le nostre tre del mattino di mercoledì) seguito dal Caixin Manufacturing Index. Il primo indice è previsto che esca a 50 punti mentre il secondo a 49.3, rispetto al precedente 49.4. Anche qui la lettura dei dati suggerisce contrazione nel settore industriale sotto la soglia dei 50.

Nella giornata di martedì sarà il China Federation of Logistic and Purchasing a rilasciare i dati sul settore manifatturiero per il mese di maggio (le nostre tre del mattino di mercoledì) seguito dal Caixin Manufacturing Index. Il primo indice è previsto che esca a 50 punti mentre il secondo a 49.3, rispetto al precedente 49.4. Anche qui la lettura dei dati suggerisce contrazione nel settore industriale sotto la soglia dei 50.

Credo tuttavia che l’evento più interessante sia da ascrivere alla giornata di giovedì. Se infatti non ci dovrebbero essere sorprese sul tasso di interesse da parte della BCE, molto attese saranno le parole del governatore Mario Draghi nella consueta conferenza stampa. Verranno ovviamente ribaditi i termini del piano di acquisti dei corporate bonds e del nuovo round del TLTRO bancario, entrambi in partenza proprio nel mese di giugno. Tuttavia sarà importante capire se il mercato si è portato troppo avanti, soprattutto nelle valutazioni dei rendimenti offerti dai governativi e nel cross eurodollaro. Il contesto in cui ci muoviamo è rappresentato da una volatilità davvero schiacciata e, tradotto in termini più semplici, questo significa che nessun rischio è prezzato pienamente. Non parlo di rischi sottovalutati, ma semplicemente di un mood in cui tutto appare dolcemente ovattato.